En el mundo de las finanzas, los activos financieros son instrumentos clave que permiten a las personas y empresas gestionar su dinero de manera eficiente. Desde productos y servicios financieros básicos como depósitos bancarios hasta activos más complejos como fondos de inversión, entender sus características es esencial para tomar decisiones informadas. Este artículo detalla los tipos de activos financieros y cómo elegir según el plazo, el riesgo, la rentabilidad y la liquidez.

Invierte en Perú con Finniu: tu plataforma confiable para maximizar tu dinero. Simplifica tus inversiones desde cualquier lugar. ¡Regístrate ahora!

¿Qué son Activos Financieros?

Los activos financieros son instrumentos que representan un derecho económico. Este derecho puede ser sobre una propiedad o sobre ingresos futuros. Ejemplos comunes incluyen acciones, bonos y depósitos bancarios.

Estos activos no son tangibles. A diferencia de los activos reales, como edificios o tierras, los activos financieros no poseen una forma física. Sin embargo, su valor está basado en términos monetarios y tiene la capacidad de generar renta.

La importancia de los activos financieros es enorme. A nivel personal, permiten a los individuos incrementar su patrimonio y alcanzar metas financieras. A nivel global, facilitan el flujo de capital entre países, impulsando la economía global.

Características de los Activos Financieros

Los activos financieros poseen varias características distintivas. La primera es la liquidez, que determina la facilidad con la que un activo puede convertirse en efectivo sin perder valor. Esta capacidad es crucial en situaciones de emergencia financiera donde se requiere efectivo rápidamente. Más abajo hay información detallada sobre liquidez.

Otra característica importante es la rentabilidad. Esta se refiere al potencial de un activo para generar ingresos a lo largo del tiempo. Activos como acciones y bonos pueden ofrecer retornos significativos. No obstante, las tasas de rentabilidad varían considerablemente entre diferentes tipos de activos.

El riesgo es un componente inherente de los activos financieros. Representa la posibilidad de que el retorno real sea diferente del esperado, incluso incurriendo en pérdidas. El nivel de riesgo depende de factores como la estabilidad económica y las tasas de interés. Es vital evaluar estos riesgos antes de tomar decisiones de inversión.

Para entender mejor, aquí está un resumen de sus características:

- Liquidez: Capacidad para convertirse en efectivo.

- Rentabilidad: Potencial de generar ingresos.

- Riesgo: Posibilidad de pérdida financiera.

La comprensión de estas características ayuda a los inversores a seleccionar activos que se alineen con sus objetivos financieros y niveles de tolerancia al riesgo. Por ello, es esencial realizar una evaluación cuidadosa al construir una cartera de inversión.

Tipos de Activos Financieros

Los activos financieros se clasifican en diversas categorías según varios criterios. La distinción entre corto plazo y largo plazo es fundamental. Los activos a corto plazo son inversiones que se esperan convertir en efectivo dentro de un año. Los activos a largo plazo, por otro lado, son aquellos que se mantienen durante más de un año.

Otra clasificación es la de renta fija versus renta variable. Los activos de renta fija, como los bonos, proporcionan pagos regulares y predecibles. Los activos de renta variable, como las acciones, no garantizan un retorno fijo, ya que dependen del desempeño del mercado.

Los derivados financieros son un tipo de activo complejo. Su valor depende del precio de otro activo subyacente. Estos incluyen opciones, futuros y swaps. Los derivados permiten a los inversores gestionar el riesgo, pero también pueden ser altamente especulativos.

Cada tipo de activo ofrece diferentes ventajas y riesgos. Por lo tanto, es clave que los inversores comprendan sus características antes de invertir. Esto ayuda a alinear sus elecciones con sus objetivos financieros personales.

Productos de inversión como Activos Financieros

Los productos de inversión son componentes esenciales de los activos financieros. Ofrecen a los inversores diversas maneras de hacer crecer su patrimonio. Cada producto tiene características propias que se adaptan a diferentes perfiles y necesidades financieras.

Los fondos de inversión son vehículos que agrupan el capital de muchos inversores para comprar una cartera diversificada de activos. Están gestionados profesionalmente, lo que facilita a los pequeños inversores acceder a una amplia gama de mercados. Esto reduce el riesgo específico y maximiza las oportunidades de retorno.

Los depósitos a plazo fijo son otra opción segura y predecible. Estos depósitos son acuerdos con instituciones bancarias en los cuales el dinero permanece invertido durante un período determinado. Al final del plazo, se devuelve el capital junto con los intereses devengados. Son ideales para quienes buscan estabilidad y bajas fluctuaciones en sus rendimientos.

Por otro lado, los planes de pensiones son fundamentales para la planificación financiera a largo plazo. Permiten acumular ahorros destinados a la jubilación, proporcionando beneficios fiscales. Estos planes diversifican las inversiones en diferentes activos, asegurando un flujo de ingresos durante los años de retiro.

Cómo convertir Activos Financieros en dinero

La liquidez es un concepto importante en los activos financieros. Un activo líquido es aquel que puede convertirse rápidamente en dinero efectivo sin perder valor. Esto es vital en situaciones de emergencia financiera, donde se necesita acceso inmediato al capital.

Entre los activos más líquidos se encuentran los depósitos bancarios y las letras del tesoro. Estos activos pueden convertirse fácilmente en efectivo, ofreciendo flexibilidad al inversor. Poseer activos líquidos en una cartera garantiza que el capital esté disponible cuando más se necesite. La capacidad de convertir activos en dinero rápidamente es un componente esencial de una planificación financiera eficaz.

Servicios financieros relacionados con Activos Financieros

Los servicios financieros son esenciales para gestionar y maximizar el potencial de los activos financieros. Los asesores financieros brindan orientación experta para ayudar a los inversores a tomar decisiones informadas. Ya sea para diversificar una cartera o para planificar la jubilación, su consejo es fundamental.

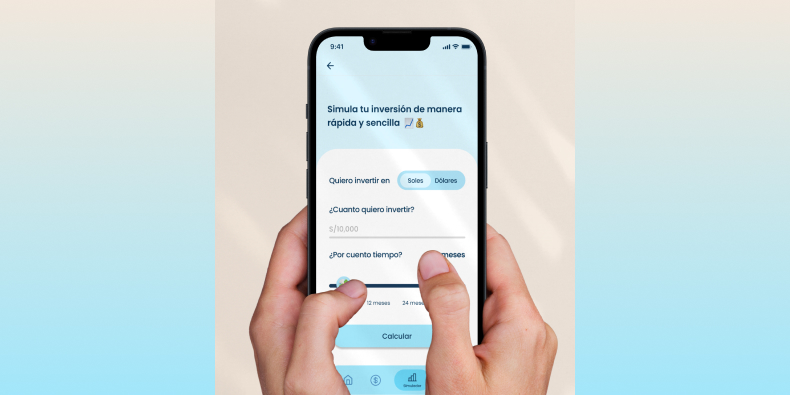

Las plataformas de inversión online han revolucionado el acceso al mercado financiero. Ofrecen a los usuarios herramientas para invertir de forma independiente. Estas plataformas proporcionan la capacidad de realizar transacciones rápidamente. Con ellas, los inversores pueden gestionar sus activos desde cualquier lugar con conexión a internet.

Invierte en Perú con Finniu: tu plataforma confiable para maximizar tu dinero. Simplifica tus inversiones desde cualquier lugar. ¡Regístrate ahora!

Información detallada de los Activos Financieros

En el mundo de las finanzas, elegir el instrumento adecuado para invertir depende de tus metas, tolerancia al riesgo y horizonte de tiempo. A continuación, te presentamos una guía detallada sobre los principales activos financieros en Perú, como cuentas de ahorro, acciones, letras del tesoro, depósitos a plazo fijo, fondos de inversión y fondos mutuos.

1. Cuenta de Ahorro

Las cuentas de ahorro son un instrumento básico para gestionar el dinero en efectivo. Son ideales para quienes buscan seguridad y accesibilidad inmediata.

- Características: Alta liquidez y bajo riesgo, pero con tipo de interés bajo.

- Usos: Perfectas para ahorrar para emergencias o metas a corto plazo.

- Ventajas: Disponibilidad inmediata del dinero; posibilidad de retiros sin penalidad.

- Desventajas: Rentabilidad limitada comparada con otros activos.

2. Acciones

Las acciones representan la compra de una parte de una empresa, lo que otorga al comprador el derecho a recibir dividendos y participar en decisiones corporativas.

- Características: Alta rentabilidad potencial, pero con mayor riesgo.

- Usos: Adecuadas para inversiones a largo plazo con un alto nivel de tolerancia al riesgo.

- Ventajas: Ganancias a través de dividendos y apreciación de capital.

- Desventajas: Volatilidad del mercado; posibilidad de perder el capital invertido.

3. Letras del Tesoro

Las letras del tesoro son instrumentos de deuda pública emitidos por el gobierno, diseñados para financiamiento a corto plazo.

- Características: Bajo riesgo, alta seguridad y un plazo de vencimiento menor a un año.

- Usos: Ideales para quienes buscan estabilidad y retornos previsibles.

- Ventajas: Garantizados por el gobierno; fácil acceso.

- Desventajas: Rentabilidad limitada comparada con activos de mayor riesgo.

4. Depósitos a Plazo Fijo

Un depósito a plazo fijo implica invertir un monto durante un período definido, con una tasa de interés fija.

- Características: Seguridad alta, liquidez baja durante el plazo.

- Usos: Inversiones para metas a mediano plazo.

- Ventajas: Retorno garantizado al finalizar el plazo.

- Desventajas: Penalizaciones por retiros anticipados; tasa fija limitada en mercados con inflación alta.

5. Fondo Mutuo

Los fondos mutuos, similares a los fondos de inversión, se centran en diversificar el portafolio para minimizar riesgos.

- Características: Alta flexibilidad y gestión profesional.

- Usos: Perfectos para quienes buscan una alternativa equilibrada de inversión.

- Ventajas: Diversificación inmediata; amplia gama de activos.

- Desventajas: Riesgo moderado dependiendo del mercado.

6. Fondo de Inversión Privada

Un fondo de inversión es una inversión colectiva donde múltiples inversores contribuyen a un portafolio gestionado profesionalmente.

- Características: Diversificación, liquidez variable según el tipo de fondo.

- Usos: Adecuados para inversionistas de perfil moderado a agresivo.

- Ventajas: Gestión profesional; adaptabilidad a cualquier perfil de inversor.

- Desventajas: Comisiones administrativas; riesgo asociado al mercado.

Con Finniu, puedes acceder a fondos de inversión privada respaldados por expertos financieros con alta rentabilidad y seguridad. Confía en una plataforma que lidera el sector con innovación y compromiso.

Tabla comparativa de Activos Financieros

Activo Financiero | Rentabilidad Media Anual (%) | Liquidez | Nivel de Riesgo | Plazo Recomendado |

| Cuenta de Ahorro | 0.5 – 2 | Alta | Bajo | Corto |

| Acciones | 5 – 8 | Media | Alto | Largo |

| Letras del Tesoro | 2 – 5 | Alta | Bajo | Corto |

| Depósito a Plazo Fijo | 3 – 4 | Baja | Bajo | Medio |

| Fondo Mutuo | 4 – 6 | Media | Moderado | Medio a Largo |

| Fondo de Inversión | 6 – 12 | Media | Moderado | Medio a Largo |

Consideraciones al invertir en Activos Financieros

Invertir en activos financieros conlleva una serie de riesgos que los inversores deben tener en cuenta. El nivel de riesgo varía según el tipo de activo. Por ejemplo, las acciones suelen ser más volátiles que los bonos. Esta volatilidad puede resultar en pérdidas, por lo que es fundamental evaluar el perfil de riesgo individual antes de invertir.

El tipo de interés también desempeña un papel importante en el valor de los activos financieros. Cuando los tipos de interés aumentan, el valor de los bonos existentes generalmente disminuye. Esto se debe a que los nuevos bonos emiten con tasas más altas, lo que hace que los bonos anteriores sean menos atractivos. Por lo tanto, los inversores deben estar atentos a cambios en las políticas de interés.

La diversificación es una estrategia clave para gestionar el riesgo en la inversión financiera. Al diversificar, se reparte el riesgo entre diferentes tipos de activos, lo que puede mitigar pérdidas potenciales. Aquí te dejamos algunas recomendaciones básicas para la diversificación:

- Invertir en una mezcla de activos de renta fija y variable.

- Incluir inversiones a corto y largo plazo.

- Considerar activos tanto nacionales como internacionales.